2024 Pleite - auf den Tag genau vorhersehbar..

Unglaublich, oder?

Hier erfährst du die (wahre) Geschichte von Klaus-Jürgen Dietrich (Name von uns aus Datenschutzgründen geändert), der jetzt schon genau voraussehen kann, dass er 2024 Pleite sein wird.In dieser Geschichte erfährst du..[1] wie die Banken dich jederzeit am ausgestreckten Arm verhungern lassen können..[2] was die Versicherungen für ein Spiel spielen, bei dem der Kunde immer der Dumme ist..[3] welche Alternativen es für die Menschen gibt, die aber fast nie angeboten werden..Du bekommst diese absolut einzigartigen Insider-Informationen so von uns zusammen gestellt. Du wirst sie in dieser Form nicht im Internet finden und auch nicht bei Google, da wir keine Suchmaschinen Optimierung betreiben. (Und ja - auch nicht wollen)Das Ziel ist einzig und allein, dir zu zeigen, wie der Hase läuft. Was du dann mit dieser Information für dich selbst anfängst ist deine Sache;-)Zurück zu Klaus-Jürgen.Er hatte, wie so viele Menschen seiner Generation, 1994 einen Lebensversicherungsvertrag abgeschlossen. Mit der Laufzeit (und Auszahlung) bis 2024.Da sein damaliger Bankberater nicht auf den Kopf gefallen war und Klaus-Jürgen (und sich selbst) einen Gefallen tun wollte, riet er ihm zu einem Lebensversicherungsvertrag.Damals sicher keine schlechte Idee, sich den Tilgungsanteil bei der Bank zu sparen und statt dessen diesen Betrag in eine Versicherung einzuzahlen.

Jetzt fragst du dich vielleicht, wie man auf eine solche Idee kommen kann, richtig?

Hier die Geschichte, wie Klaus-Jürgen auf diese Lösung gestoßen ist:

Grundsätzlich besteht ja die Rate für ein Darlehen bei der Bank aus zwei Teilen.. Dem Zins- und dem Tilgungsanteil..Du hast eine feste Rate über die gesamte Laufzeit, für die du mit der Bank zunächst zusammen arbeitest. Damit kannst du rechnen, wieviel feste monatliche Ausgaben du hast.Normalerweise hätte Klaus-Jürgen damit also Zinsen für das noch nicht zurück gezahlte Darlehen und mit dem Tilgungsanteil das Darlehen an sich zurück gezahlt.Eine typische Rechnnung sieht dann so aus, dass bei einem Kredit von 200.000 Euro, Zinsen von 4% und einer Tilgung von 1,5% im Jahr 11.000 Euro an Rate gezahlt werden. Klar, oder?Das sind dann pro Monat 916,67 Euro an Rate. 666,67 Euro für die Zinsen und 250 Euro Tilgung, also Abtrag, damit das Darlehen zurück gezahlt wird.

Klaus-Jürgen zahlt also im ersten Jahr 8.000 Euro Zinsen und 3.000 Euro Tilgung zurück.Im zweiten Jahr zahlt er ebenfalls insgesamt 11.000 Euro, aber diesmal setzt sich dieser Betrag anders zusammen. Er hat ja im ersten Jahr schon 3.000 EUR zurück gezahlt und muss daher nur noch die Zinsen für die verbleibenden 197.000 Euro bezahlen.Seine Rate bleibt ja über die gesamte Zeit gleich bei 11.000 Euro. Heißt für die Zinsen 4% von 197.000, also 7.880 Euro.In dem Vertrag steht bei den Bedingungen bei der Tilgung noch der Satz „1,5% Tilgung zuzüglich ersparter Zinsen“. Seine 3.000 Euro Rückzahlung wird also um die 120 Euro aufgestockt, die er jetzt nicht mehr für Zinsen bezahlen muss (8.000 Euro (Zinsen im ersten Jahr) - 7.880 Euro (Zinsen im zweiten Jahr) = 120 Euro).Er zahlt also im zweiten Jahr statt 3.000 Euro nun 3.120 Euro zurück.Im dritten Jahr hat er nur noch einen Betrag offen von 200.000 Euro - 3.000 Euro (=Tilgung im ersten Jahr) - 3.120 Euro (Tilgung im zweiten Jahr) = 193.880 Euro.Damit erhöht sich erneut der Betrag, den er nun zurück zahlen kann, nun auf 3.244,80 Euro, weil ja der Anteil der Zinsen (7.755,20 Euro) für Klaus-Jürgen niedriger wird.Nachvollziehbar, oder?

(Bild Tilgungsplan)Das wäre das Modell, das Klaus-Jürgen normalerweise gemacht hätte.34 Jahre zahlen, das heißt, seine Erben hätten seinen Kredit vermutlich übernehmen dürfen. In der Summe zahlt er also über die 34 Jahre in unserem Beispiel insgesamt 364.426,27 Euro für das 200.000 Euro Darlehen.Bei diesem Betrag bleibt es allerdings nicht, denn die Bank will noch eine Absicherung, falls mal etwas unvorhergesehenes dazwischen kommt. Denn, 34 Jahre sind lang, stimmt’s?Klaus-Jürgen schließt also noch eine Risikoversicherung ab, die den Kredit in einer Summe zurück zahlt, wenn er ausfällt.Diese Absicherung ist relativ günstig zu haben. Die Versicherung berechnet dafür gerade einmal 40 Euro pro Monat.Spannend, oder?Zusammen mit der Risikoversicherung würde er also bei der Bank für 200.000 Euro Kredit 380.746,27 Euro zurückzahlen..

(Bild Kredit mit Zins und Tilgung über die Bank)Er zahlt also für das Darlehen von der Bank fast das Doppelte zurück. Und das ist schon schnell, da er ja statt der sonst üblichen 1% Tilgung bereits 1,5% bezahlt.Da läuft es mir eiskalt den Rücken runter, dir auch?Diese Rechnung hat auch Klaus-Jürgen schockiert und deshalb hat er seinen Berater damals (2002) gefragt, was er denn besser machen könnte.Und er hat das ganze anders angestellt.Und dreimal darfst du raten, wie?Statt jetzt beides, das heisst Zinsen UND Tilgung (=Abtrag) an die Bank zu zahlen, zahlt er an die Bank nur die Zinsen.Von den geliehenen 200.000 Euro zahlt er (erst mal) nichts zurück.Stattdessen zahlt er den Tilgungs-Anteil, womit er normalerweise sein Darlehen an die Bank zurück zahlen würde, in eine Lebensversicherung ein.Damit spart er einen Betrag von - dreimal darfst du raten - 200.000 Euro an.Genau den Betrag, den er der Bank schuldet.Die Idee ist einfach.Klaus-Jürgen zahlt monatlich in die Lebensversicherung ein. Das hat zwei Vorteile für ihn:Zum Einen sichert die Lebensversicherung das Darlehen ab, damit, wenn ihm was passiert, das Darlehen auf einmal zurück gezahlt wird.Auf der anderen Seite bekommt Klaus-Jürgen schon nach 30 Jahren das Geld ausbezahlt und kann damit den Kredit auf einmal zurück zahlen.Er ist damit 4 Jahre früher fertig als mit der anderen Lösung über die Bank.Aber was bedeutet das in Zahlen?Das Beispiel mit der Bank haben wir ja gerade durchgerechnet.Rechnen wir jetzt mal, wie es aussieht, wenn die Lebensversicherung als Alternative zur Tilgung ins Spiel kommt.Auch hier zahlt Klaus-Jürgen die Zinsen für den Kredit. Logisch, oder?Also jedes Jahr für 200.000 Euro 4% = 8.000 Euro Zinsen.Für 30 Jahre also 30 x 8.000 Euro = 240.000 Euro Zinsen.(Denn so lange läuft die Versicherung, bis die 200.000 Euro erreicht sind.)Dazu rechnen müssen wir also noch die Lebensversicherung.Die kostet 280 Euro pro Monat, also 3.360 Euro pro Jahr.Diesen Betrag muss Klaus-Jürgen 30 Jahre lang zahlen.Macht also 30 x 3.360 Euro = 100.800 Euro.Hier noch mal die Übersicht für die Versicherung.

(Bild Variante B mit Bank für Tilgung)

(Bild Gesamtkosten für Variante B)Soweit klar?

Ok. Dann vergleichen wir mal.

Variante A: Alles über die Bank.

Laufzeit ist 34 Jahre.

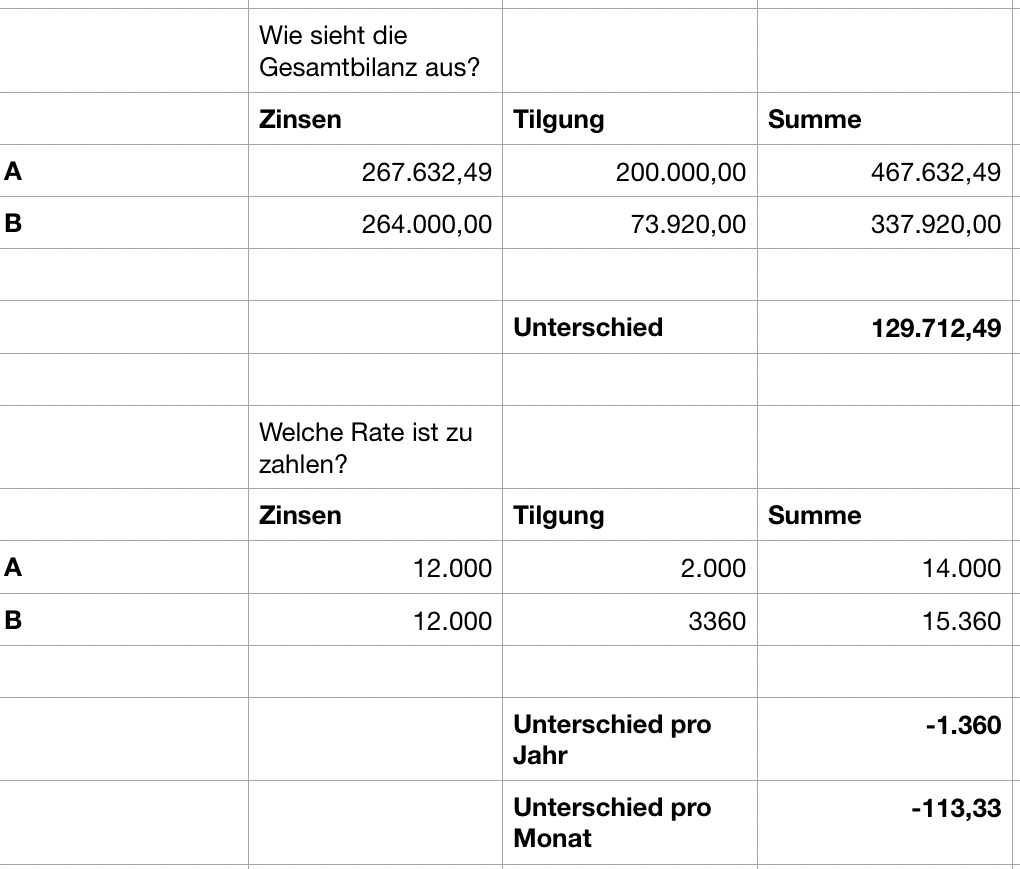

Für Zinsen werden 267.632,49 Euro ausgegeben.

Der Kredit mit 200.000 Euro wird auch zurück gezahlt.

Pro Jahr sind das 14.000 Euro gesamt (monatlich 1.166,67 Euro).

Ergibt in der Summe 467.632,49 Euro.

Jetzt zur

Variante B: Bank + Versicherung

Laufzeit ist 22 Jahre.

Für den Kredit werden Zinsen von 264.000 Euro gezahlt.

Die Beiträge für die Lebensversicherung sind 73.920 Euro.

Pro Jahr sind das 15.360 Euro gesamt (monatlich 1.280 Euro)

Zusammen sind das 337.920,00 Euro.

Ergebnis:

Der Betrag, den Klaus-Jürgen für sein Darlehen bezahlen muss ist bei der Variante „Bank + Versicherung“ satte 129.712,49 Euro günstiger.

Dafür hat er eine Rate, die 113,33 Euro höher ist. (Fairerweise müssen wir hier bei der Variante A noch die Risikoversicherung hinzu rechnen, sodass sich die Rechnung von den monatlichen Beiträgen in etwa die Waage halten dürfte)

(Grafik: Vergleich der Einzahlungen)Jetzt kannst du dir sicherlich denken, für welche Variante sich Hans-Jürgen entschieden hat, richtig?Er hat nachdem ihm der nette Versicherungsberater dieses Modell vorgerechnet hat natürlich die Variante B gewählt.(Hätte wohl jeder von uns gemacht, der rechnen kann..)Aber warum erzähle ich das alles und wieso ist Hans-Jürgen im Jahr 2024 Pleite?Nichts deutet doch zuerst mal darauf hin?Eine Frage, die bei dem Abschluss dieser Variante gerne unter den Tisch gekehrt wird, ist die Folgende.Nämlich:Gibt es nur Vorteile oder wo ist der Haken? Das fragst du dich jetzt auch sicherlich, oder? Es gibt hier zwei Dinge, über die wir bis hierhin noch nicht gesprochen haben.Eines ist, was die Versicherungsgesellschaft mit dem eingenommenen Geld macht und warum es zwei verschiedene Beträge gibt, die in dem Vertrag stehen.Das Geld liegt ja nun nicht bei der Versicherung rum, denn rechne mal:Wenn die Versicherung 100.000 Kunden hat, die monatlich 200 Euro zahlen..Da kommt eine Menge Geld zusammen, stimmt‘s?Die Versicherung nimmt nun das Geld ihrer Kunden und legt dieses an. Damit erzielt sie Gewinne und kann ihrem Kunden mehr auszahlen als vorsichtigerweise angenommen.Vorsichtigerweise angenommen deshalb, weil es in dem mit Klaus-Jürgen abgeschlossenen Vertrag zwei Zahlen gibt.Nämlich den garantierten Betrag, der ausgezahlt wird und den Betrag inklusive der Gewinnbeteiligung.Der garantierte Betrag ist immer so gerechnet, dass dieser auf jeden Fall und zwar egal, wie schlecht oder gut die Versicherung die Gelder des Kunden anlegt, ausgezahlt werden kann.Und dann gibt es da noch den Betrag, der aller Voraussicht nach ausgezahlt werden könnte, wenn es gut für die Versicherung läuft und das vom Kunden erhaltene Geld gut angelegt wird.Dieser Betrag inklusive Gewinnbeteiligung liegt immer über dem garantierten Betrag und wird bei den ganzen Berechnungen zugrunde gelegt.In unserer Variante B sind die 200.000 Euro also, wie immer, wenn der Versicherungsvertreter rechnet, (und du wirst es kaum erraten) der garantierte Betrag.Und hier genau siehst du auch schon ein er(n)stes Problem.Dieser Betrag KANN am Ende der 22 Jahre Laufzeit des Versicherungsvertrags heraus kommen, MUSS aber nicht.Und da wir ja von einem echten Fall sprechen, der wirklich so passiert ist..Was denkst du, was passiert ist?Bevor ich diese Frage beantworte hier erst mal eine Kopie (natürlich anonymisiert) der Rechnung im Jahr 2002.

(Bild: Ablaufleistung Stand 2002)

Hier siehst du sehr schön die Zahlen, die in die Rechnung hinein geflossen sind.

Jedes Jahr versendet die Versicherungsgesellschaft natürlich an jeden Kunden diese Mitteilungen, auf denen jeder Versicherungskunde den aktuellen Stand erkennen kann.

Hier haben wir nun die Mitteilung aus dem Jahr 2016.

(Aber besser, du setzt dich vorher hin, bevor du weiter liest.)

Denn es kommt echt dick.

Bereit?

Hier nun der Scan mit den Zahlen:

(Bild: Ablaufleistung Stand 2016)Wie du leicht erkennen kannst, sind die 200.000 Euro (genau: 199.000 Euro) aus dem ersten Bild verschwunden.Es ist halt nicht ganz so gut gelaufen mit der Geldanlage.Banken- und Finanzcrash, fallende Zinsen, usw. Ausreden gibt es viele.Die Summe, die 2024 voraussichtlich (Stand 2016) ausgezahlt werden wird, liegt bei 125.000 Euro.Punkt.Problem an der Sache ist, dass die Bank nicht sagen wird „ok, lieber Kunde, deine Versicherung hatte halt Probleme bei der Geldanlage ihrer Kunden, das macht ja gar nichts“.DIe Bank sagt zu Klaus-Jürgen im Jahr 2024 „zahlen Sie bis zum 31.12.2024 bitte 200.000 Euro zurück.Wenn das nicht geht, verkaufen wir deine Hütte halt.(Wir haben ja eh‘ den Grundschuldeintrag und können die jederzeit verkaufen, wenn du nicht zahlst).Und bei einem Verkauf interessiert die Bank nur eins:Dass sie ihre 200.000 Euro zurück bekommt.Da interessiert keinen, ob Klaus-Jürgen einen wertvollen Garten angelegt oder ganz neue Fenster eingebaut hat.Hauptsache, es kommt Geld rein.Und wenn bei der Zwangsversteigerung zu wenig raus kommt, weil ein Schnäppchenjäger das Haus zum Spottpreis kaufen konnte, muss Klaus-Jürgen den restlichen Betrag halt auch noch zahlen.Da sind die Geldeintreiber der Bank gnadenlos.Und wenn er das nicht kann, haben wir ja alle schon mal im Fernsehen gesehen, wie das dann abläuft..Mit anderen Worten:Klaus-Jürgen ist 2024 pleite.Das hat ihm die Versicherungsgesellschaft ja schwarz auf weiss mitgeteilt.(125.000 statt 200.000)Andere Frage:Was würdest du mit 65 Jahren machen, wenn du 75.000 Euro zahlen müsstest?Welche Bank würde dir in diesem Alter noch Kredit geben?Und falls ja, mit welchem Geld würdest du den Kredit bezahlen wollen?Im Rentenalter stehen ja noch weniger Geld zur Verfügung als vorher.Und die ganzen Lebensmittel, Sprit, Steuern, usw.Das wird ja auch nicht weniger, richtig?(Schau dir mal die Preise heute und vor zehn Jahren an, dann wird das auf einen Blick klar).Keine besonders tollen Aussichten.Und gerne würde ich hier auch ein Happy End präsentieren, aber es geht noch weiter.Gerade weil diese existenzbedrohende Situation jetzt erst aufgefallen ist, hat Klaus-Jürgen natürlich versucht, noch das Ruder herum zu reissen.Er fragte die Bank, bei der der Versicherungsvertrag im Safe liegt, ob er ihn nicht zurück haben könnte, damit er das Geld jetzt aus dem Vertrag heraus holen und besser anlegen könnte.Denn damit könnte er die Situation noch retten.Theoretisch.Und nur dann, wenn alle mitziehen (Bank, Versicherung, Klaus-Jürgen)Denn die Bank hat abgelehnt.Sie gibt den Vertrag nicht heraus und lässt Klaus-Jürgen ins offene Messer laufen.Er kann jetzt überlegen, wie sein Leben ab 2024 aussehen wird, wenn er noch Schulden, aber kein Haus mehr hat.Seine ganze Kalkulation ist über den Haufen geworfen.Voraussichtlich gehört er zu den 30% der Menschen, die von Altersarmut betroffen sind.Er wird sich wohl auf Hartz 4 Niveau einstellen müssen.Das ganze Leben gearbeitet und vom Hausbesitzer mit sicherer Rente zum Hartz 4 Empfänger.Das hatte sich Klaus-Jürgen anders vorgestellt.Jetzt kennst du die unglaubliche Geschichte von Klaus-Jürgen und warum er 2024 pleite sein wird.